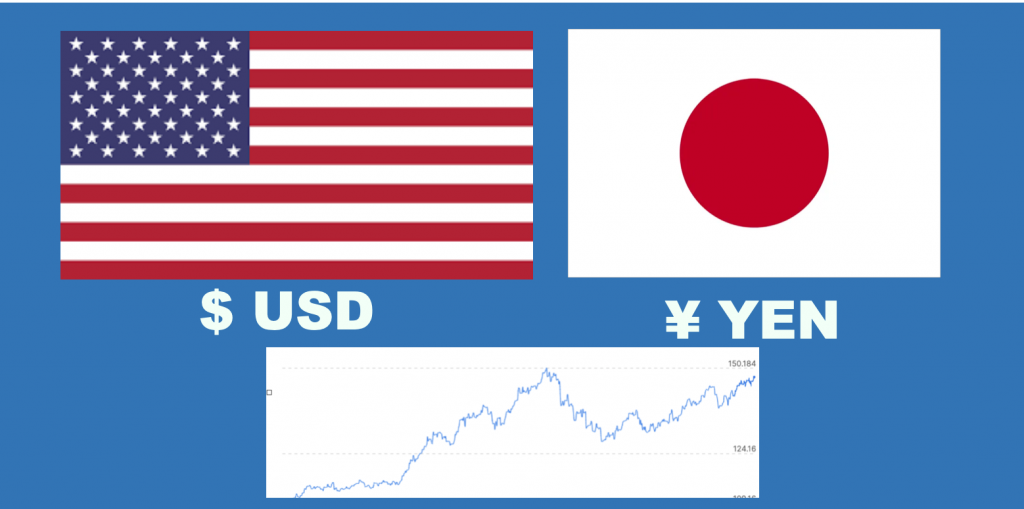

Đồng Yên đã liên tục trượt dốc từ đầu năm nay, trong vòng 6 tháng đầu năm, Yên mất giá hơn 9% so với USD, trở thành đồng tiền mất giá mạnh nhất trong số 10 đồng tiền được giao dịch phổ biến nhất trên thị trường ngoại hối toàn cầu.

Cuối tháng 6/2023, tỷ giá Yên so với USD có lúc rớt xuống mức 145 Yên đổi 1 USD, mức thấp nhất trong 7 tháng rưỡi của đồng Yên. Ở thời điểm đó, một số chuyên gia dự báo đồng Yên có thể xuyên thủng mốc 160 Yên/USD, mức thấp nhất trong 3 thập kỷ.

Tuy thế BOJ vẫn kiên định chính sách tiền tệ siêu lỏng lẻo để kích thích lạm phát và tăng trưởng ở nền kinh tế lớn thứ ba thế giới, trong khi các ngân hàng trung ương lớn khác như Cục Dự trữ Liên bang Mỹ (Fed), Ngân hàng Trung ương châu Âu (ECB) và Ngân hàng Trung ương Anh (BOE) tiếp tục cuộc đua lãi suất để hạ nhiệt nền kinh tế và kéo lạm phát xuống từ mức cao nhất trong nhiều thập kỷ.

Về tình trạng “một mình một lối” về chính sách tiền tệ của Nhật Bản so với các nền kinh tế lớn khác, nguyên nhân đến từ khác biệt trong tình trạng kinh tế. Nhật Bản là một quốc gia đã có hàng thập kỷ tăng trưởng trì trệ và giảm phát dai dẳng, trong khi các nền kinh tế như Mỹ, châu Âu và Anh, đã có sự phục hồi khá mạnh mẽ sau đại dịch Covid-19, cộng thêm do ảnh hưởng của các nút thắt chuỗi cung ứng trong thời gian đại dịch và chiến tranh Nga-Ukraine nên xảy ra lạm phát cao dai dẳng. Như vậy, trong khi Nhật Bản đã nhiều năm áp dụng chính sách tiền tệ siêu lỏng lẻo – với lãi suất âm và chính sách kiểm soát đường cong lợi suất (YCC) nhằm giữ lãi suất dài hạn ở mức thấp – để kích thích cả tăng trưởng và lạm phát, thì các nền kinh tế kia phải thắt chặt để hạ nhiệt cả tăng trưởng lẫn lạm phát. Tuy nhiên, với áp lực mất giá của đồng Yên ngày càng lớn, lạm phát ở Nhật đã tăng và tiền lương của nước này cũng trong xu hướng tăng, đồng nghĩa sức ép tăng giá sẽ tăng lên, thị trường tài chính đồn đoán BOJ nhất định phải có sự điều chỉnh, hoặc chí ít BOJ sẽ cùng Bộ Tài chính Nhật Bản triển khai việc can thiệp vào thị trường tiền tệ để vực dậy tỷ giá.

Những kỳ vọng đó đã mở đường cho một cuộc phục hồi mạnh mẽ của tỷ giá đồng Yên kể từ đầu tháng 7. Chỉ trong vòng 2 tuần đầu của tháng 7, đồng nội tệ của Nhật Bản đã tăng giá khoảng 4% so với USD, khi bạc xanh còn chịu áp lực giảm từ nhận định cho rằng lạm phát đang giảm nhanh hơn dự báo ở Mỹ sẽ mở đường cho Fed dừng thắt chặt sau đợt nâng lãi suất tháng 7. Tỷ giá đồng Yên giằng co mạnh trong khoảng từ 142-138 Yên đổi 1 USD trong những phiên giao dịch cuối tháng 7 trước khi chốt tháng ở mức gần 142 Yên/USD. Tính cả tháng 7, Yên đã tăng giá 1,5% so với USD.

Gần đây nhất, trong cuộc họp tháng 9 ,sau tín hiệu cứng rắn từ Cục Dự trữ Liên bang Mỹ (Fed), tỷ giá đồng yên tiếp tục trượt giảm so với đồng USD, về sát ngưỡng quan trọng 150 yên/USD. Diễn biến này khiến thị trường tài chính cho rằng một động thái can thiệp của nhà chức trách Nhật Bản nhằm bảo vệ tỷ giá đồng nội tệ có thể đang đến rất gần.

Đồng yên yếu mang lại lợi thế cho các nhà xuất khẩu của Nhật Bản, vì giúp hàng hoá Nhật cạnh tranh tốt hơn ở nước ngoài và doanh nghiệp Nhật có được lợi nhuận cao hơn khi đổi từ ngoại tệ sang nội tệ. Tuy nhiên, đồng yên yếu đang là một vấn đề chính trị khiến Chính phủ Nhật Bản “đau đầu” vì làm giảm sức mua của các hộ gia đình, đẩy chi phí sinh hoạt tăng cao. Tokyo cũng đưa ra cảnh báo về việc có thể can thiệp vào thị trường tiền tệ. Chánh thư ký nội các Nhật Bản Hirokazu Matsuno nói rằng nước này không loại trừ bất kỳ lựa chọn nào để giải quyết tình trạng biến động tỷ giá quá mức.

Ở Nhật Bản, Chính phủ thay vì ngân hàng trung ương giữ vai trò quyết định đối với chính sách tỷ giá. Do vậy, Bộ Tài chính Nhật Bản sẽ là cơ quan ra quyết định có can thiệp hay không vào thị trường ngoại hối, và thời điểm nào phải can thiệp.

Lời kết :

Hy vọng Nhật Bản sẽ có những động thái tích cực trong việc điều chỉnh tỷ giá. Việc tỷ giá thấp có thể sẽ đem lại lợi nhuận lớn cho các tập đoàn đa quốc giá của Nhật, nhưng chắc chắn sẽ ảnh hưởng tới đại đa số đời sống của những người dân thường Nhật Bản cũng như con em đất Việt chúng ta đang sống và học tập tại Nhật Bản.